近年「不労所得を作りましょう!」「将来の年金代わりに!」と投資用不動産の営業が活発化し、「買わなければ良かった」と後悔するケースが後を絶ちません。

私も時折「何か良い投資用不動産ありませんか?」と聞かれますが、「良い物件があれば自分で買っちゃうので、ありません!」と答えています。

事実、一般の市場に出てくるのは「プロがいらない物件」か「プロが利益を出すために売りたい物件」しかありません。

しかし、不動産営業マンは何とかして売りたいがために、巧みな営業トークとゴリゴリ営業によって購入を煽ってきますが、合理的に判断することが出来ればいかに買わない方が良いかが分かります。

そのための基礎知識が「利回り」で、賃貸不動産を購入する際や売却する際には必ず使う指標です。

今回は誰もが知っておきたい「利回り」の基礎知識を解説します。

そもそも「利回り」とは?

「利回り」とは、簡単に言えば「どのくらい儲かる物件なのか?」を判断する指標の一つです。

例えば、不動産業者同士で以下のようなやり取りが行われます。

「え!? 都心で利回り20%とか絶対何かあるでしょ?」

「銀座の土地は利回り1%台でも買い手が付くんだから凄いよね~」

「最近は利回り5~6%ばっかりで、10%台がゴロゴロしてた頃は良かったよね」

上記のやり取りは

「20%はかなり儲かる」

「1%は儲からない」

「5~6%は良くないけど、10%台は良い」

という意味合いです。

また、

「20%ならかなり安い」

「1%はかなり高い」

「5~6%は安くないけど、10%台なら安い」

という意味でもあります。

例えば、1億円で購入した賃貸不動産から年間2,000万円も家賃収入が入るなら、「購入金額を5年で回収できる!」と安く感じると思いますが、年間100万円しか家賃収入が入らないなら、「100年も掛かるならいらないな」と高く感じますよね。

このように、利回りを一つの指標として物件の安いか高いかを判断していきます。

「利回り」の本来の意味

利回りとは、「価格に対して年間どのくらいのリターンがあるか?」です。

利回り1%なら、年間に購入価格の1%のリターンがある、利回り20%なら、年間に購入価格の20%のリターンがある、ということになります。

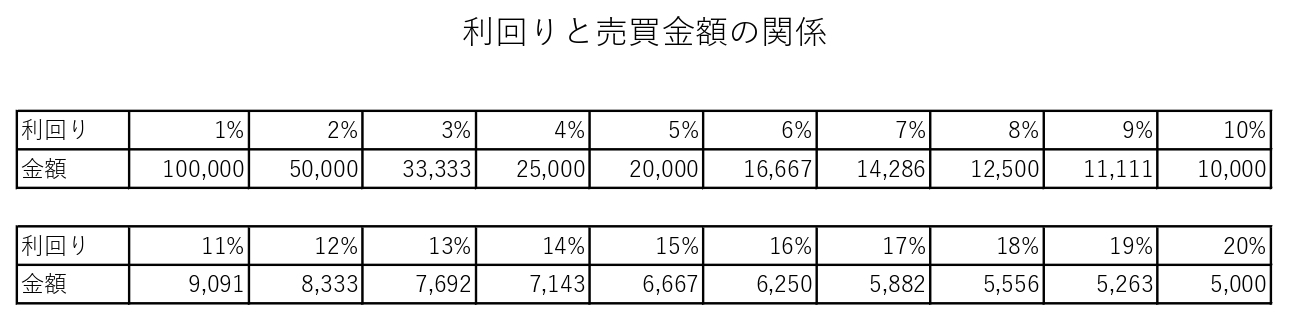

例えば、年間の家賃収入1,000万円の賃貸マンションがあり、利回りから売買金額を計算した場合、金額は以下のようになります。

利回り1%では売買金額が10億円となります。

10億円(100,000万円)の1%は1,000万円なので、1年あたりのリターンは1,000万円ということになります。

また、1,000万円×100年=10億円(100,000万円)とも考えられます。

ちなみに、利回り1%では売買金額が10億円でしたが、利回り20%では5,000万円と、その差は9億5,000万円になります。

また、利回り19%と利回り20%では1%で263万円の差ですが、利回り1%と利回り2%ではたった1%で5億円も金額に差が出ます。

そのため、実務上では5.85%や8.19%など、細かく刻んで計算・表示しています。

「利回り」の計算方法とは?

では、利回りはどのように算出されるのでしょうか?

計算式は以下となります。

※%で表示させるには「年間の家賃収入÷購入金額×100=利回り(%)」となります。

数字を入れると以下になります。

この計算式を応用すると、利回りから売却金額を試算できます。

不動産投資で騙されないために知っておきたいこと

先ほど、「最近は利回り5~6%ばっかりで、10%台がゴロゴロしてた頃は良かったよね」という会話がありましたが、

実際に5~6%は良くない、10%台は良いと判断するためには多角的に検討しなければ一概に言えません。

しかし、「自分は不動産投資のプロだ!」と自信を持って言える人でなければ、

「これはお得な物件です!」「節税分を考慮するとプラスになります!」「多少のマイナスはあっても将来の年金代わりになります!」など、

いくら上手いことを言われても利回り8%を下回る物件は買わない方が得策です。

また、8%以上であっても、築年数が30年以上経過している、地方の物件、管理費・修繕積立金がやたらと高い、事故物件など、賃貸経営にとって様々リスクを抱えている物件には手を出さない方が良いでしょう。

そのように考えると、何のマイナス要素もなく8%以上という物件は残念ながらほとんどありません。

つまり、不動産投資はやらない方が良い、ということになります。

本当にお得な物件であれば、売りに来た営業マンが自分で買っているはずですから・・・

「どうしても不動産投資をやってみたい!」という方は、まずは現物ではなく少額から始められるREIT(リート)から取り組んでみましょう。

そもそもJ-REITとは?

それでも不動産投資をして良いケース

これは賛否ありますが、私は賃貸不動産を現金で購入できる場合、またはいつでも一括返済できる余力がある状態でローンを組むのであれば、購入しても良いと思います。

なぜなら、預貯金などの余力がない状態で多額のローンを組んでしまうことが、不動産投資で大きな後悔をする典型的なパターンだからです。

基本的に築年数の経過とともに賃料は下がっていき、賃貸するために修繕費はかさんでいきます。

退去が出れば空室が発生して無収入期間が生まれますし、基本的に収支は悪化していきます。

購入した時点で何とか収支が合っている状態であれば、いつか収支がマイナスになる時が訪れます。

そうなると、持っていてもマイナス、売却してもマイナスという状態になります。

しかし、賃貸経営で最も大きな支出になるのは「ローン返済」なので、現金で購入していればそれが無くなり、基本的に収支はプラスになります。

あるいは、ローンを組んでも収支が悪化した時に一括返済してしまえばプラスに転じることが多いです。

最悪失敗したとしても、手持ちの現金が減るだけで、借金を背負ってしまうことはないのが一番の理由です。

中には債権(国債や社債)では利回りが低く、株では暴落リスクや株価の乱高下のリスクがあるため、ある程度安定した固定収入を得るために不動産を購入するというケースはあります。

しかし、例えば株の配当金で配当利回り5%と、不動産の利回り5%では、全く異なります。

株を保有するのに固定経費は掛かりませんが、賃貸不動産を保有するのには様々な固定経費が発生するからです。

「表面利回り」と「実質利回り」の違いとは?

賃貸不動産には、固定資産税・都市計画税をはじめ、一棟ものであれば水道光熱費や各種法定点検費用、分譲マンションであれば管理費・修繕積立金など様々な支出があります。

それらの固定経費を差し引いた状態の収入から計算する利回りを「実質利回り(ネット利回り)」と呼びます。

冒頭でお伝えした、「年間の家賃収入÷購入金額=利回り」という計算式は、「表面利回り」を計算するものです。

つまり、あくまで表面的なざっくりとした計算ということです。

例えば、年間の家賃収入1,000万円、購入金額1億円であれば、表面利回りは10%です。

もし年間に固定経費が300万円発生するとしたら、

となります。

つまり、「実質利回り」の方が実態に近いということですね。

また、「満室時想定利回り」は、空室がある場合に使用します。

空室だと利回り計算ができないため、成約の「見込み賃料等」で満室だったと仮定し、利回りを計算します。

ただ「利回り」という言葉を使う時は「表面利回り」を指していることが多いですが、利回りには様々な種類があることを頭の片隅に置いておきましょう。

最後に

投資用不動産のポータルサイトで有名な「楽待」などを眺めてみると、イメージが掴みやすいと思います。

楽待 – 不動産投資サイト

また、SUUMOなどで賃貸物件を検索し、「賃料・管理費×12か月÷●%」と電卓を叩けば、すぐに「満室時想定利回り」が算出できますので、ぜひ遊び感覚でやってみてください。

【SUUMO】不動産売買・住宅購入・賃貸情報ならリクルート

「利回り」は主に賃貸不動産の購入や売却で使用する指標ですが、大家さんにとってはリフォーム工事や建て替えなどでも重要な指標となりますので、次回解説したいと思います。

ご愛読いただきありがとうございました。